給与所得控除額、基礎控除額の改定

今回の一番大きな改正が、給与所得控除額の減額とそれに対応した基礎控除額の引き上げです。

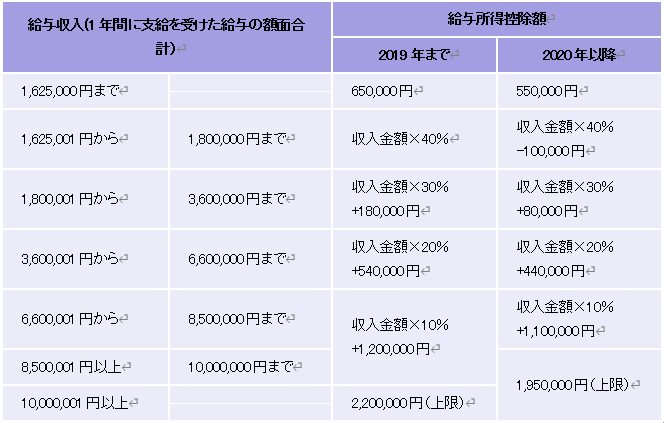

まず、給与所得控除は、以下の通りに改定されます。

ご覧のとおり、給与所得控除額の最低額が10万円少なくなっています。給与所得=給与収入-給与所得控除です。つまり、給与所得控除が少なくなるということは、所得金額が大きくなり、所得税の金額も大きくなることになります。

その結果増税なのかといえば、そうとは言い切れません。同時に、基礎控除の金額が以下のように改定されているからです。

基礎控除は最低額が10万円アップしていますが、合計所得金額(給与以外の全ての所得を合算した所得金額)が2,400万円を超えるような高所得者については、改正前に比べて基礎控除額が少なくなっています。

給与所得控除について見てみると、年収850万円を超える人については、上限額が引き下げられています。

年収850万円を超える人については、まず給与所得控除の上限額引き下げによって増税となり、さらに合計所得金額が2,400万円を超える人については基礎控除も引き下げられるので、さらなる増額改正となっています。給与の年収が850万円以下で、他に収入がない人にとっては、結果的には最終的な税額には影響がでないことになります。

給与所得控除が関係ない個人事業主などについては、基礎控除が10万円アップすることで減額改正といえますが、年末調整の対象となる給与所得者については高額所得者が一部増額改正ということです。

上記の基礎控除の増額改定は、年末調整を受ける本人だけでなく、その配偶者や扶養している親族すべてに適用されます。

寡婦控除の適用要件の見直し

寡婦控除は、夫と離婚または死別した後に再婚していない女性が、一定の要件を満たす場合に適用を受けられる控除です。

寡婦控除について、これまでは事実婚、いわゆる内縁関係については再婚とは扱われてきませんでしたが、2020年からは内縁関係についても再婚と同じように扱われます。

つまり内縁関係にある夫がいれば、寡婦控除は受けられないということになります。

合わせて、以下のひとり親控除の新設に伴って、「ひとり親」に該当する場合は、ひとり親控除の対象となるため、寡婦控除は適用されないことになります。

ひとり親控除の新設

いわゆる未婚の母に対しては今まで寡婦控除の適用外でした。その問題を是正する改正が今回のひとり親控除の新設です。「ひとり親」に該当する場合は、一律35万円の控除を受けることができます。

ひとり親とは、以下の要件を満たす者を言います。

1) 生計を一にする子(扶養親族となる子に限る)がいること。

2) 内縁関係を含む配偶者がいないこと。

3) 本人の合計所得金額が500万円以下であること。

婚姻歴・性別に関わらず、同一生計の子を扶養する寡婦控除に該当しないひとり親控除は適用ができます。上記の改正を踏まえ、申告書の形式も改正されていますので、担当者様におかれましては従業員への制度概要の周知と事務処理で誤りのないようご準備をお願い致します。